La magie du levier d’endettement

La magie du levier d’endettement

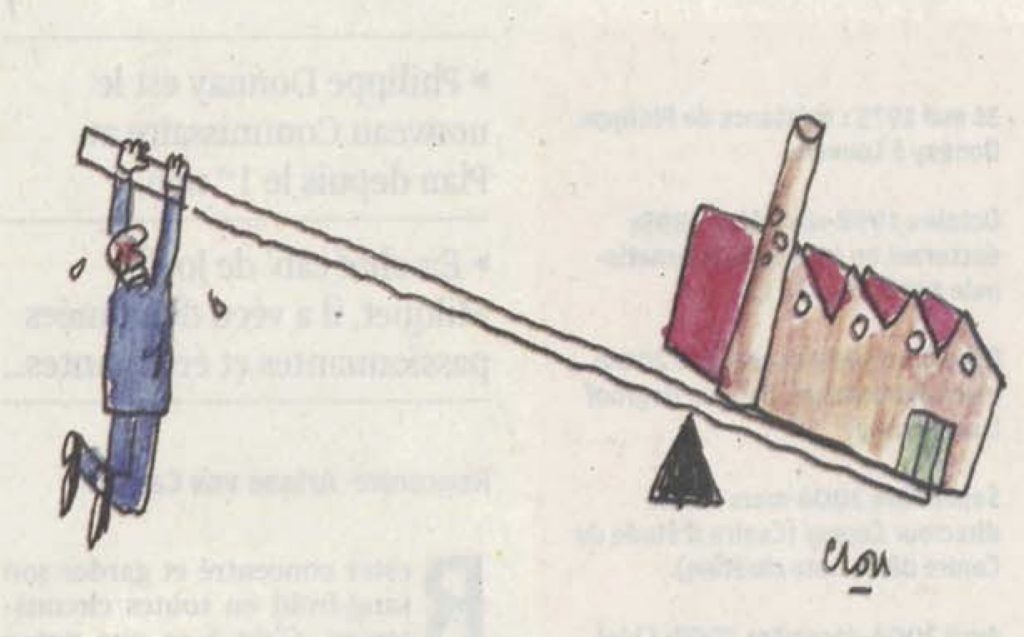

« Donnez-moi un appui et un levier, et je soulèverai le monde ». Cette citation d’Archimède illustre la puissance du levier, qui permet de démultiplier les effets d’un effort afin d’atteindre un résultat bien supérieur à celui que l’on pourrait imaginer. Il en va de même dans le monde économique où l’effet de levier peut se révéler magique. Bien maîtrisé, il peut être un instrument efficace de création de richesse. En cas de déconfiture par contre, l’effet levier joue en sens inverse et l’on parle d’effet boomerang.

Comment fonctionne ce levier d’endettement ?

Dans le jargon financier, l’effet de levier est un terme comptable qui mesure l’impact de la dette financière par rapport aux capitaux propres de l’entreprise. Lorsque la rentabilité de l’entreprise est supérieure au taux d’intérêt du marché, l’investisseur aura avantage à recourir à l’endettement. Car en investissant un montant limité, il pourra bénéficier du différentiel entre le rendement économique de l’entreprise et le taux d’intérêt du prêt, améliorant le retour sur son investissement.

En cette période de taux bas, l’effet de levier peut être particulièrement intéressant. Le levier financier a parfois mauvaise presse. Ainsi le rachat d’entreprises par endettement financier (LBO ou Leveraged Buy-Out), lorsqu’il est pratiqué de manière trop agressive, peut conduire à des désastres. Car en cas de retournement de la conjoncture, si le cash-flow de l’entreprise ne suffit plus à rembourser les charges de la dette, on court à la catastrophe. Ce ratio est en quelque sorte l’inverse du ratio de solvabilité, qui donne la mesure de la solidité de l’entreprise. Plus les fonds propres sont élevés, plus solide est l’entreprise, mais moins élevée sera son retour sur fonds propres.

Dans quelle proportion faut-il utiliser le levier d’endettement ?

Dans le cas d’un rachat d’entreprise, le retour sur investissement doit se calculer sur un délai court, car le risque est perçu comme assez élevé. La valeur de l’entreprise peut se mesurer en multiple de la rentabilité (par exemple multiple de l’EbitDA, du cash-flow brut ou du bénéfice net,…). Ces multiples peuvent varier selon le secteur, la conjoncture ou la négociation. Dans la pratique, le prix de cession dépend des limites du financement bancaire.

En effet, les banques ne prêtent généralement que sur une durée de 7 années, tout en exigeant un effort propre d’environ 30 % minimum. De plus, le business plan est soumis à un stress test (worst case scenario), donc le cash-flow disponible ne pourra pas être totalement affecté au remboursement de la dette. La plupart des dettes d’acquisition se remboursent donc dans un délai de 5 à 7 ans. En d’autres termes, si l’effort propre consenti est de 33 %, la valeur de l’entreprise au bout du remboursement bancaire aura triplé par le simple fait du levier d’endettement.

Quels sont les autres leviers qui peuvent se combiner avec le levier d’endettement ?

Si par ailleurs la rentabilité de l’entreprise s’est accrue, ce que certains appellent le levier opérationnel, l’intérêt est encore plus important. L’augmentation du cash-flow aura un impact d’autant plus important sur le retour sur investissement, que l’endettement financier est élevé. Ces deux effets de levier ne s’additionnent pas mais se multiplient, étant l’un au numérateur et l’autre au dénominateur d’une même équation. De la même manière, si la société achetée souscrit à de nouveaux crédits afin d’investir dans des projets productifs, le rendement est multiplié. Une cascade de sociétés, recourant chacune à l’endettement, permet ainsi de minimiser les fonds propres, tout en assurant le financement nécessaire aux projets. Le recours aux investisseurs tiers (private equity) peut aussi être considéré comme un levier. La fiscalité encourage en quelque sorte ce schéma de fonctionnement, puisque les charges de la dette sont des frais déductibles. On parle alors de levier fiscal.

La déductibilité des intérêts fonctionne aussi lorsque le prêt d’acquisition est logé dans une société holding. A noter toutefois qu’en Belgique, les intérêts notionnels sont venus contrebalancer cet avantage en octroyant une déductibilité plafonnée au rendement théorique sur les fonds propres. Ainsi, la capacité du dirigeant de développer des projets qui rapportent plus que le taux d’intérêt sans risque, tout en s’endettant de manière raisonnable, se voit particulièrement bien rémunérée. Tout risque doit cependant être mesuré car il faut pouvoir faire face à des imprévus pour éviter des déconvenues.

Illustration : Clou